Kê khai thuế GTGT cho doanh nghiệp mới tại TPHCM - Tân Thành Thịnh

Tân Thành Thịnh cung cấp dịch vụ kê khai thuế GTGT với đội ngũ nhân viên nhiều năm kinh nghiệm, uy tín và chất lượng tại TPHCM. Thuế GTGT góp phần cân bằng ngân sách nhà nước, góp phần xây dựng và phát triển đất nước. Tùy vào đối tượng khác nhau mà thuế giá trị gia tăng sẽ áp dụng phương pháp tính khác nhau.

Vậy thuế giá trị gia tăng là gì? Những đối tượng nào phải đóng thuế giá trị gia tăng? Cách tính thuế VAT như thế nào? Hãy cùng Tân Thành Thịnh tìm hiểu qua bài viết dưới đây.

1. Kê khai thuế GTGT là gì?

Thuế giá trị gia tăng có tên viết tắt là VAT từ cụm từ tiếng Anh Value Added Tax. Căn cứ theo Điều 2 Luật Thuế giá trị gia tăng 2008: Thuế giá trị gia tăng là một loại thuế gián thu đánh trên khoản giá trị tăng thêm của hàng hoá và dịch vụ. Phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng và được nộp vào ngân sách Nhà nước theo mức độ tiêu thụ.

1.1 Đối tượng chịu thuế GTGT

Đối tượng chịu thuế GTGT là hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam, trừ các đối tượng quy định tại Điều 5 của Luật này.

1.2 Đối tượng không chịu thuế GTGT

Theo Luật thuế giá trị gia tăng, các sản phẩm, hàng hóa và dịch vụ không chịu thuế GTGT khá rộng, chúng tôi xin phép liệt kê một số đối tượng không chịu thuế giá trị gia tăng như sau:

- Các sản phẩm trồng trọt, chăn nuôi, thủy sản nuôi trồng, đánh bắt chưa được chế biến thành các sản phẩm khác nhau hoặc chỉ qua sơ chế thông thường của tổ chức, cá nhân tự sản xuất, đánh bắt bán ra và ở khâu nhập khẩu.

- Các giống vật nuôi, giống cây trồng bao gồm cả trứng giống, con giống, cây giống, hạt giống, tinh dịch, phôi và vật liệu di truyền.

- Hoạt động phục vụ sản xuất nông nghiệp như tưới, tiêu, cày bừa, nạo vét kênh mương, nội đồng, dịch vụ thu hoạch các sản phẩm nông nghiệp.

- Muối được sản xuất từ nước biển hay các mỏ muối tự nhiên, muối tinh và iot.

- Nhà ở thuộc sở hữu của Nhà nước do Nhà nước bán cho người đang thuê.

- Chuyển quyền sử dụng đất.

- Các loại bảo hiểm bao gồm: Bảo hiểm nhân thọ, bảo hiểm vật nuôi, cây trồng, tái bảo hiểm, bảo hiểm sức khỏe, bảo hiểm tàu thuyền…

- Các dịch vụ tài chính

- Các dịch vụ y tế: Khám chữa bệnh cho người và thú nuôi.

- Dịch vụ bưu chính viễn thông công ích, internet phổ cập.

- Dịch vụ công cộng (vệ sinh, thoát nước cho khu dân cư, vườn thú, vườn hoa, công viên, dịch vụ chiếu sáng công cộng, dịch vụ tang lễ)

- Các hoạt động tu bổ, sửa chữa và xây dựng bằng nguồn vốn tự đóng góp của nhân dân, nguồn viện trợ nhân đạo đối với các công trình văn hóa, nghệ thuật, công trình công cộng, các cơ sở hạ tầng và nhà ở cho các đối tượng thuộc chính sách xã hội.

- Hoạt động dạy nghề, dạy học theo quy định.

- Phát sóng truyền thanh – truyền hình với nguồn vốn ngân sách nhà nước.

- Xuất bản, nhập khẩu, phát hành báo chí, bản tin chuyên ngành, sách chính trị, khoa giáo, giáo trình, sách văn bản pháp luật, sách khoa học kỹ thuật, sách in bằng chữ dân tộc thiểu số, tranh ảnh áp phích, tuyên truyền cổ động (băng hoặc đĩa ghi tiếng, ghi hình, dữ liệu điện tử), in tiền.

- Dịch vụ vận tải hành khách công cộng (xe buýt, xe điện…)….

1.3 Người nộp thuế GTGT

Ðối tượng phải nộp thuế giá trị gia tăng theo quy định bao gồm những tổ chức, cá nhân sản xuất / kinh doanh hàng hoá, dịch vụ. Và tổ chức, cá nhân khác nhập khẩu hàng hoá chịu thuế là đối tượng nộp thuế giá trị gia tăng.

1.4 Mức thuế suất GTGT

Mức thuế suất GTGT là mức thuế phải nộp trên một đơn vị khối lượng chịu thuế. Hiện nay, tùy thuộc vào hàng hóa, dịch vụ mà có 3 mức thuế suất GTGT được áp dụng là: 0%, 5%, 10%

a) Mức thuế suất 0%

Mức thuế suất 0% được áp dụng đối với hàng hóa, dịch vụ xuất khẩu, vận tải quốc tế và hàng hóa, dịch vụ không chịu thuế GTGT khi xuất khẩu, trừ các trường hợp cụ thể như sau:

- Chuyển giao công nghệ, nhượng quyền sở hữu trí tuệ ra nước ngoài.

- Dịch vụ tái bảo hiểm ra nước ngoài.

- Dịch vụ cấp tín dụng.

- Chuyển nhượng vốn.

- Dịch vụ tài chính phát sinh.

- Dịch vụ tài chính phát sinh.

- Dịch vụ bưu chính viễn thông.

- Sản phẩm xuất khẩu là tài nguyên, khoáng sản khai thác chưa chế biến thành sản phẩm khác.

- Hàng hóa, dịch vụ xuất khẩu là hàng hóa, dịch vụ được tiêu dùng ở ngoài lãnh thổ Việt Nam, trong khu vực phi thuế quan, hàng hóa, dịch vụ cung cấp cho khách nước ngoài theo quy định của Chính phủ.

b) Mức thuế suất 5%

Mức thuế suất 5% sẽ được áp dụng cho hàng hóa, dịch vụ dưới đây:

- Nước sạch phục vụ sản xuất và sinh hoạt.

- Quặng để sản xuất phân bón hoặc thuốc phòng trừ sâu bệnh, các chất kích thích tăng trưởng vật nuôi, cây trồng.

- Dịch vụ đào nắp, nạo vét kênh, mương, ao hồ phục vụ cho việc sản xuất nông nghiệp, vật nuôi, cây trồng.

- Dịch vụ đào lấp, nạo vét kênh, mương, ao hồ phục vụ cho công việc sản xuất nông nghiệp, nuôi trồng, chăm sóc và phòng trừ sâu bệnh cho cây trồng, sơ chế và bảo quản sản phẩm nông nghiệp.

- Sản phẩm trồng trọt, chăn nuôi, thủy sản chưa qua chế biến, trừ các sản phẩm quy định thuộc đối tượng không chịu thuế.

- Mủ cao su sơ chế, nhựa thông sơ chế, lưới, dây giềng và sợi để đan lưới đánh cá.

- Thực phẩm tươi sống, lâm sản chưa qua chế biến trừ gỗ, măng và sản phẩm quy định thuộc đối tượng không chịu thuế.

- Đường, phụ phẩm trong sản xuất đường bao gồm rỉ đường, bã mía, bã bùn.

c) Mức thuế suất 10%

- Mức thuế suất 10% áp dụng đối với hàng hóa, dịch vụ không quy định tại khoản 1 và khoản 2 Điều này.

1.5 Vai trò của thuế GTGT

Thuế GTGT là một trong những loại thuế quan trọng, có vai trò và ý nghĩa quan trọng trong quản lý kinh tế nhà nước. Cụ thể:

- Thuế giá trị gia tăng có tác dụng điều tiết thu nhập của tổ chức, cá nhân tiêu dùng hàng hóa, dịch vụ chịu thuế giá trị gia tăng.

- Thuế giá trị gia tăng là khoản thu quan trọng của ngân sách nhà nước. Thuế giá trị gia tăng tạo ra nguồn thu tương đối lớn cho ngân sách nhà nước. Chiếm khoảng 20-23%

- Thuế giá trị gia tăng khuyến khích, xuất khẩu hàng hóa.

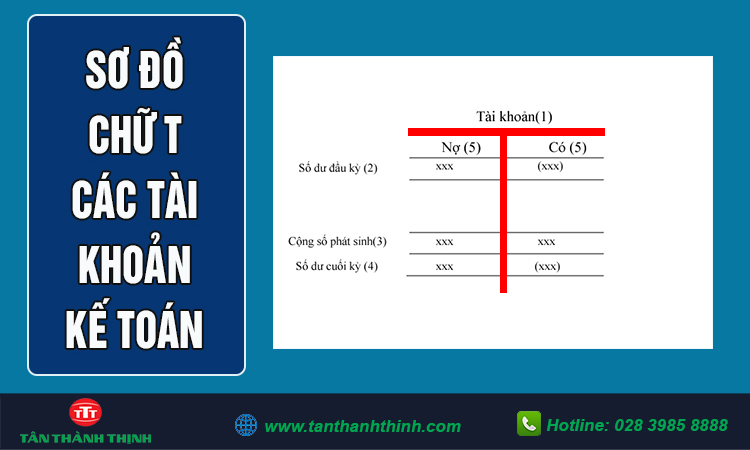

- Thúc đẩy chế độ hạch toán, kế toán, sử dụng hóa đơn, chứng từ và thanh toán qua ngân hàng.

2. Cách kê khai thuế GTGT

Hiện nay, có 2 cách kê khai thuế GTGT là: Tính thuế GTGT theo phương pháp khấu trừ và tính thuế GTGT theo phương pháp trực tiếp. Trong 1 năm có bao nhiều kỳ kê khai thuế GTGT? Hãy cùng, Tân Thành Thịnh tìm hiểu nhé.

2.1 Tính thuế GTGT theo phương pháp khấu trừ

a) Đối tượng áp dụng thuế GTGT theo phương pháp khấu trừ

- Các cơ sở kinh doanh đã thực hiện đầy đủ các chế độ kế toán, hóa đơn và chứng từ theo đúng quy định của pháp luật.

- Các cơ sở kinh doanh vẫn đang hoạt động và có doanh thu hàng năm từ việc bán hàng hóa, việc cung ứng dịch vụ ít nhất từ 01 tỷ đồng trở lên và luôn thực hiện đầy đủ các chế độ kế toán, hóa đơn cũng như chứng từ.

- Các cơ sở kinh doanh có đăng ký tự nguyện áp dụng theo phương pháp khấu trừ thuế.

b) Công thức tính thuế GTGT theo phương pháp khấu trừ

Số thuế GTGT cần phải nộp = Số thuế GTGT đầu ra – Số thuế GTGT đầu vào được khấu trừ

Trong đó:

- Số thuế giá trị gia tăng đầu ra: bằng tổng số thuế giá trị gia tăng của hàng hóa, dịch vụ bán ra ghi trên hóa đơn giá trị gia tăng;

- Số thuế giá trị gia tăng đầu vào: được khấu trừ bằng tổng số thuế giá trị gia tăng ghi trên hóa đơn giá trị gia tăng mua hàng hóa, dịch vụ, chứng từ nộp thuế giá trị gia tăng của hàng hóa nhập khẩu.

2.2 Tính thuế GTGT theo phương pháp trực tiếp

a) Đối tượng áp dụng thuế GTGT theo phương pháp trực tiếp

- Các doanh nghiệp hay hợp tác xã đang hoạt động và có doanh thu hàng năm nhỏ hơn 01 tỷ đồng, trừ các trường hợp có đăng ký tự nguyện áp dụng theo phương pháp khấu trừ thuế.

- Các doanh nghiệp hay hợp tác xã mới được thành lập, trừ các trường hợp có đăng ký tự nguyện áp dụng theo phương pháp khấu trừ thuế.

Các hộ và cá nhân kinh doanh;

- Các tổ chức hay cá nhân nước ngoài đang kinh doanh tại Việt Nam nhưng không theo Luật Đầu tư và những tổ chức khác không thực hiện hoặc có thực hiện nhưng không đầy đủ các chế độ kế toán, hóa đơn và chứng từ theo quy định.

- Các tổ chức kinh tế khác nhưng không phải là doanh nghiệp hay hợp tác xã, trừ các trường hợp có đăng ký nộp thuế GTGT theo phương pháp khấu trừ.

b) Công thức tính thuế GTGT theo phương pháp khấu trừ

Số thuế GTGT phải nộp = Tỷ lệ % x Doanh thu

Trong đó:

+ Doanh thu:

Là tổng số tiền bán hàng hóa, dịch vụ thực tế ghi trên hóa đơn bán hàng đối với hàng hóa, dịch vụ chịu thuế giá trị gia tăng. Bao gồm các khoản phụ thu, phí thu thêm mà cơ sở kinh doanh được hưởng.

Trường hợp cơ sở kinh doanh có doanh thu bán hàng hóa, cung ứng dịch vụ thuộc đối tượng không chịu thuế giá trị gia tăng và doanh thu hàng hóa, dịch vụ xuất khẩu. Thì không áp dụng tỷ lệ (%) trên doanh thu đối với doanh thu này.

Cơ sở kinh doanh nhiều ngành nghề có mức tỷ lệ khác nhau phải khai thuế giá trị gia tăng theo từng nhóm ngành nghề tương ứng với các mức tỷ lệ theo quy định.

Trường hợp người nộp thuế không xác định được doanh thu theo từng nhóm ngành nghề hoặc trong một hợp đồng kinh doanh trọn gói (Bao gồm các hoạt động tại nhiều nhóm tỷ lệ khác nhau mà không tách được). Thì sẽ áp dụng mức tỷ lệ cao nhất của nhóm ngành nghề mà cơ sở sản xuất, kinh doanh.

+ Tỷ lệ %:

Tỷ lệ % để tính thuế giá trị gia tăng trên doanh thu được quy định theo từng hoạt động như sau:

- Phân phối, cung cấp hàng hóa: 1%;

- Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

- Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%;

- Hoạt động kinh doanh khác: 2%.

2.3 Cách khai thuế GTGT

Kê khai thuế GTGT là việc làm được thực hiện định kỳ hàng tháng hoặc hàng quý. Trước khi kê khai thuế GTGT bạn cần xác định được xem doanh nghiệp của mình thuộc đối tượng kê khai thế GTGT theo phương pháp trực tiếp hay khấu trừ.

a) Hình thức kê khai

- Kê khai thuế GTGT theo quý: được áp dụng cho các trường hợp

- Các doanh nghiệp mới bắt đầu hoạt động, dưới một năm.

- Các doanh nghiệp có mức doanh thu năm trước liền kề dưới 50 tỷ.

Hình thức kê khai thuế GTGT theo tháng: sẽ được áp dụng với các doanh nghiệp hoạt động khoảng một năm trở lên, và có tổng doanh thu của năm trước liền kề lớn hơn 50 tỷ đồng.

b) Hồ sơ kê khai thuế GTGT

- Doanh nghiệp kê khai theo phương pháp khấu trừ: hồ sơ kê khai thuế GTGT là mẫu số 01/GTGT và mẫu số 02/GTGT và gửi đến cơ quan thuế quản lý trực tiếp.

- Doanh nghiệp kê khai theo phương pháp trực tiếp: hồ sơ kê khai thuế GTGT là mẫu số 03/GTGT và mẫu số 04/GTGT

c) Thời hạn nộp hồ sơ kê khai thuế GTGT:

- Trường hợp doanh nghiệp kê khai theo tháng, hạn nộp là 20 ngày kể từ ngày kết thúc tháng đó.

- Trường hợp doanh nghiệp kê khai theo quý, hạn nộp là 30 ngày kể từ ngày kết thúc quý đó.

- Hạn nộp tiền thuế GTGT: Trùng với hạn nộp tờ khai thuế GTGT

d) Nơi nộp hồ sơ kê khai thế GTGT

- Doanh nghiệp có thể lựa chọn 1 trong 2 cách nộp hồ sơ kê khai thuế GTGT

- Nộp hồ sơ tại cơ quan thuế quản lý trực tiếp.

- Nộp hồ sơ kê khai thuế GTGT qua mạng dưới sự hỗ trợ của phần mềm hỗ trợ kê khai (HTKK)

2.4 Kỳ kê khai thuế GTGT

Kỳ kê khai thuế GTGT là việc làm được thực hiện định kỳ hàng tháng hoặc hàng quý. Trước khi kê khai thuế GTGT bạn cần xác định được xem doanh nghiệp của mình thuộc đối tượng kê khai thế GTGT theo phương pháp trực tiếp hay khấu trừ

3. Công ty dịch vụ kế toán Tân Thành Thịnh

Tân Thành Thịnh là cung cấp dịch vụ tư vấn kế toán uy tín và chất lượng tại TPHCM. Đến với Tân Thành Thịnh khách hàng sẽ được tháo gỡ mọi khó khăn về nghiệp vụ kế toán thuế giúp công ty an tâm tập trung cho hoạt động kinh doanh.

Với kinh nghiệm 19 năm hoạt động trong lĩnh vực kế toán, Tân Thành Thịnh sở hữu đội ngũ nhân viên chuyên nghiệp, có năng lực chuyên môn cao, vững tay nghề, hỗ trợ khách hàng toàn bộ mọi vấn đề liên quan đến các nghiệp vụ khó, sổ sách kế toán chuyên môn và các báo cáo cơ quan nộp thuế.

Dịch vụ kế toán Tân Thành Thịnh là giải pháp trọn gói phù hợp cho mọi doanh nghiệp hiện nay, nếu bạn đang tìm kiếm một đơn vị cung cấp kế toán dịch vụ chuyên nghiệp tại tphcm thì đừng ngần ngại liên hệ ngay Tân Thành Thịnh để được tư vấn và hỗ trợ nhanh nhất nhé. Chúng tôi luôn sẵn sàng hỗ trợ bạn.

4.1 Giá trị nhận được khi sử dụng dịch vụ Tân Thành Thịnh

Đến với Tân Thành Thịnh bạn sẽ hoàn toàn an tâm và không còn lo lắng gì về sổ sách, giấy tờ kế toán hoặc các vấn đề phát sinh liên quan đến pháp lý doanh nghiệp. Tất cả sẽ được đội ngũ nhân viên giàu kinh nghiệm hỗ trợ bạn xử lý chính xác và nhanh nhất. Ngoài ra bạn sẽ nhận được các lợi ích sau đây:

a) Giải pháp tối ưu cho doanh nghiệp

Doanh nghiệp sẽ được tư vấn một giải pháp tổng thể nhằm tối ưu hóa thuế, và nâng cao năng lực cạnh tranh của doanh nghiệp. Doanh nghiệp của bạn sẽ được tinh gọn và hoạt động hiệu quả.

Ngoài ra, Tân Thành Thịnh còn cung cấp rất nhiều dịch vụ khác giúp mang lại sự tiện lợi và đảm bảo tính hiệu quả cho khách hàng như là:

- Thành lập công ty Việt Nam

- Thành lập công ty nước ngoài

- Dịch vụ thay đổi, giải thể

- Đào tạo kế toán

- Chữ ký số

- Khắc dấu

- Hóa đơn điện tử

- Giải pháp phần mềm hóa đơn điện tử

- …..

b) Tiết kiệm chi phí

- Không phải đầu tư cơ sở vật chất, chi trả tiền lương cho nhân viên kế toán và chi phí xây dựng phần mềm kế toán nội bộ mà mang lại hiệu quả cực kỳ trong công việc.

- Hơn thế nữa các khoản chi phí sẽ được cố định theo khối lượng công việc và thỏa thuận của hợp đồng, doanh nghiệp sẽ không bị phát sinh thêm bất kỳ khoản chi phí nào khác.

c) Yên tâm hoạt động

- Đội ngũ chuyên gia, nhân viên giỏi, giàu kinh nghiệm trong việc giải quyết các vấn đề phát sinh với cơ quan thuế và cơ quan ban ngành khác. Mọi vấn đề phát sinh của doanh nghiệp sẽ được xử lý nhanh, gọn, và chính xác nhất.

- Hoàn toàn yên tâm về sổ sách kế toán, được phục vụ tận tâm, chuyên nghiệp. Quý khách hàng có thể truy xuất dữ liệu bất kỳ khi nào cần.

- Các chính sách về thuế mới nhất sẽ được cập nhật và tư vấn áp dụng cho doanh nghiệp để mang lại những lợi ích nhất định.

4.2 Quy trình dịch vụ kế toán Tân Thành Thịnh

Tân Thành Thịnh luôn tôn trọng thời gian của khách hàng. Lập kế hoạch làm việc là công việc thực sự cần thiết để mang lại giá trị tối ưu nhất cho khách hàng.

Với 19 năm kinh nghiệm chúng tôi sẽ tư vấn chi tiết về hệ thống kế toán, tài chính và quản trị rủi ro phù hợp nhất cho từng loại hình doanh nghiệp và phương thức hoạt động khác nhau để hỗ trợ doanh nghiệp một cách tốt nhất.

Sau đây là quy trình làm việc cụ thể của dịch vụ kế toán tại Tân Thành Thịnh:

a) Nhận và kiểm tra chứng từ kế toán

- Hóa đơn VAT đầu ra, đầu vào, sổ phụ ngân hàng, bảng lương và các chứng từ liên quan khác.

- Rà soát, kiểm tra chứng từ đưa ra phản hồi đến doanh nghiệp những thông tin cần điều chỉnh, bổ sung.

- Thực hiện cân đối chứng từ và lập sổ sách kế toán.

b) Kê khai thuế, báo cáo theo quy định

- Thực hiện kê khai thuế, báo cáo thuế hàng tháng, quý, báo cáo thu nhập tạm tính, và tình hình sử dụng hóa đơn của doanh nghiệp.

- Thực hiện nộp và quyết toán thuế cho doanh nghiệp theo đúng quy định.

c) Quyết toán năm

Tân Thành Thịnh căn cứ vào tất cả hóa đơn, chứng từ hợp lệ trong năm thực hiện định khoản, cân đối doanh thu, chi phí sao cho hợp lý để lên bảng báo cáo tài chính, quyết toán năm.

d) Ghi chép sổ sách kế toán

Sau khi Tân Thành Thịnh hoàn thành báo cáo quyết toán năm, kế toán sẽ thực hiện in các loại sổ chi tiết, nhật ký chung, phiếu thu, chi, nhập, xuất,… và hoàn thành đóng sổ sách gửi cho doanh nghiệp. Ngoài ra chúng tôi sẽ hỗ trợ cách thức lưu sổ sách, truy xuất dữ liệu khi doanh nghiệp cần.

e) Hỗ trợ, xử lý vấn đề phát sinh khác.

- Tân Thành Thịnh thực hiện tư vấn giúp doanh nghiệp giảm thiểu số thuế phải đóng trong khuôn khổ pháp luật.

- Cảnh báo những rủi ro tiềm ẩn và cùng doanh nghiệp đưa ra phương án tháo gỡ, xử lý kịp thời và hiệu quả nhất.

- Khi cơ quan thuế kiểm tra, hay thanh tra thuế, Tân Thành Thịnh sẽ làm việc trực tiếp với cơ quan Thuế để giải quyết mọi vấn đề liên quan đến Thuế của doanh nghiệp.

Với những thông tin mà Tân Thành Thịnh chia sẻ trên đây hy vọng bạn đã có những hiểu biết rõ ràng hơn về kê khai thuế GTGT nói chung và các dịch vụ kế toán thuế giá rẻ, kế toán trọn gói. Nếu vẫn còn bất cứ thắc mắc nào về vấn đề này bạn vui lòng liên hệ qua hotline 0913459391 để được tư vấn cụ thể và trực tiếp nhé.

>> Các bạn xem thêm kê khai thuế tncn

Mọi thắc mắc vui lòng liên hệ:

CÔNG TY TNHH DỊCH VỤ KẾ TOÁN - ĐẠI LÝ THUẾ TÂN THÀNH THỊNH

- Địa chỉ: 22 Đường số 5, Khu dân cư CityLand Park Hills, Phường 10, Quận Gò Vấp, Thành phố Hồ Chí Minh

- SĐT: 028 3985 8888 Hotline: 0913459391

- Email: lienhe@tanthanhthinh.com

- www.tanthanhthinh.com

02839858888

02839858888

0913459391

0913459391